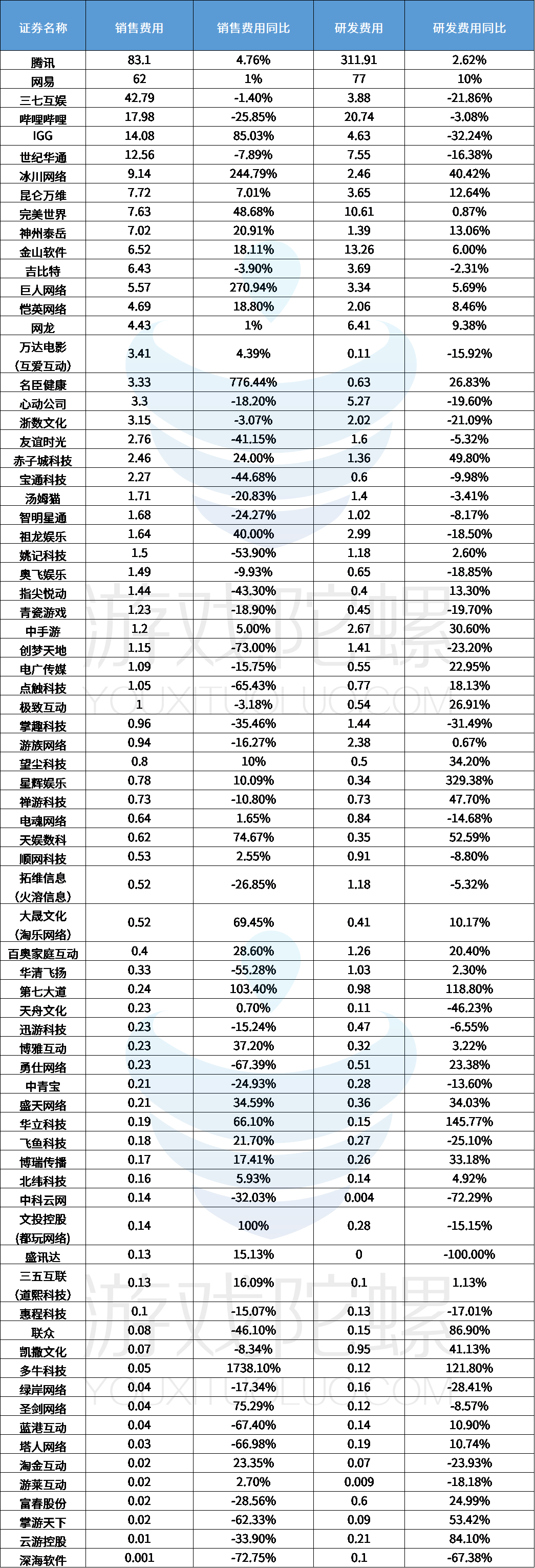

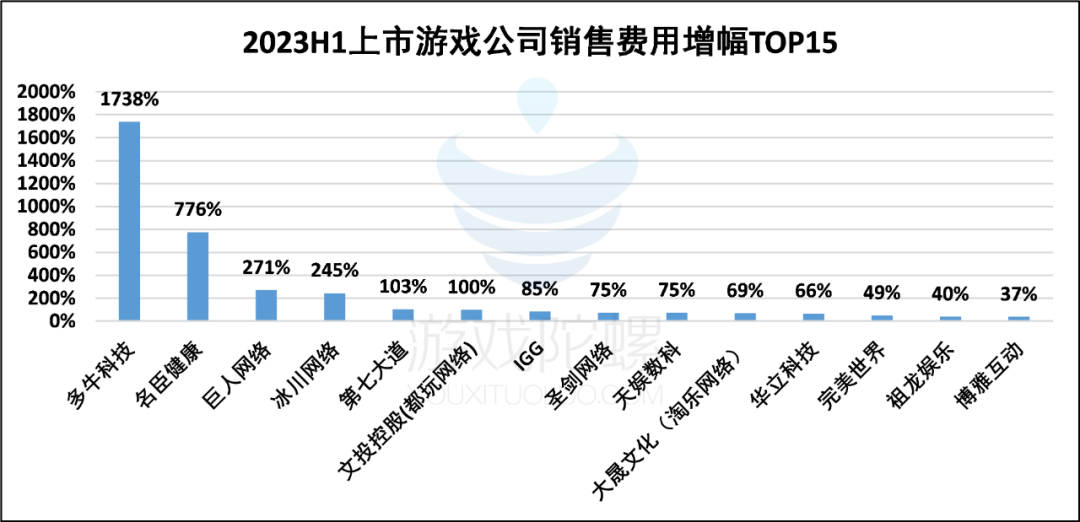

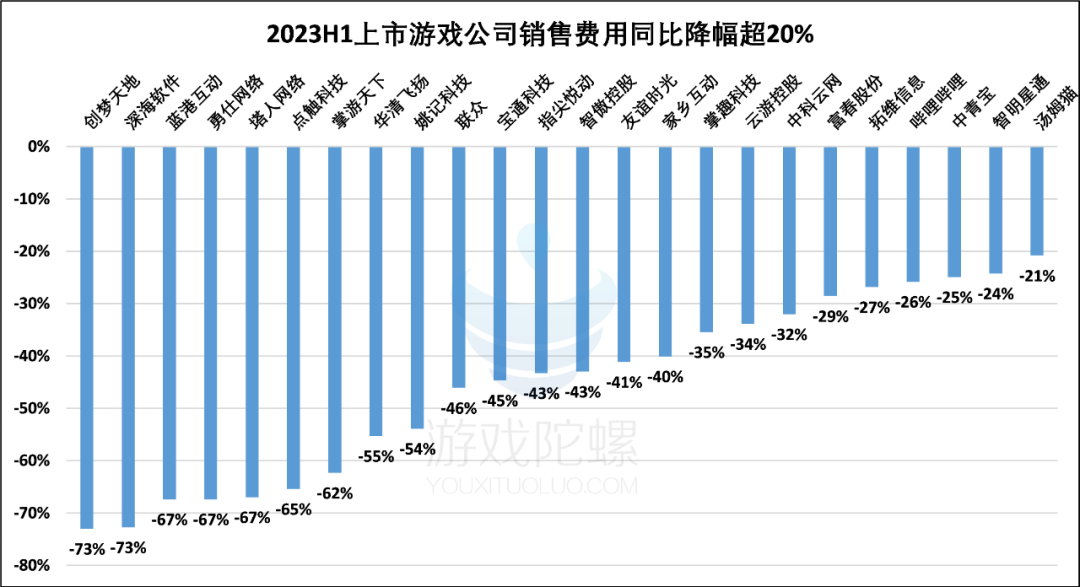

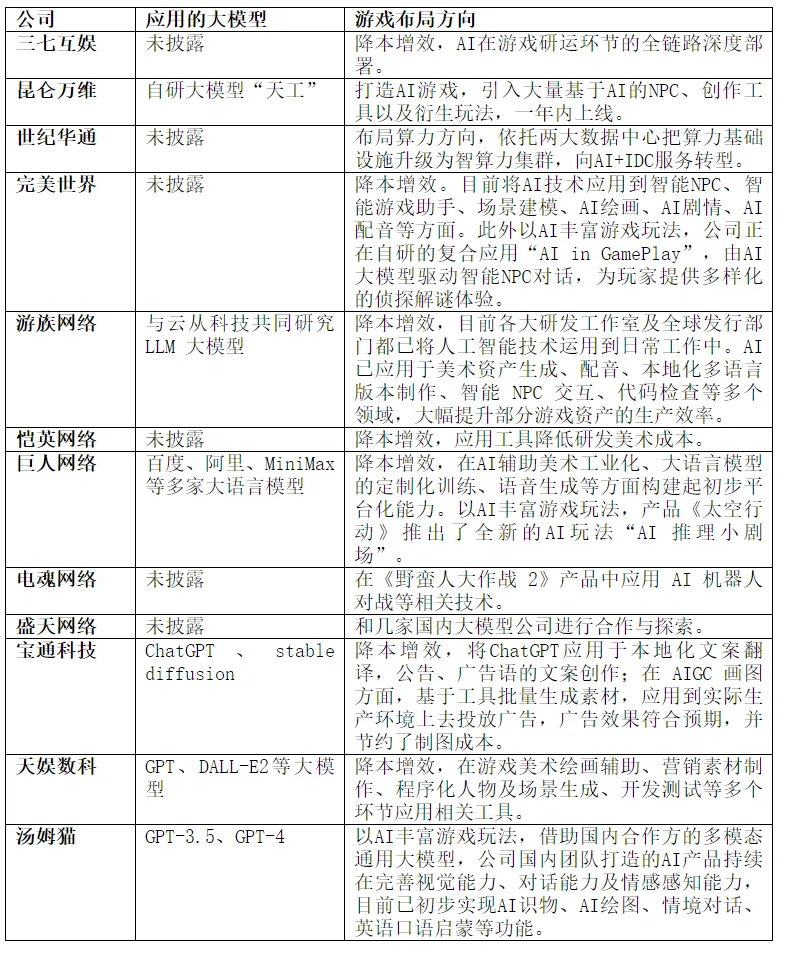

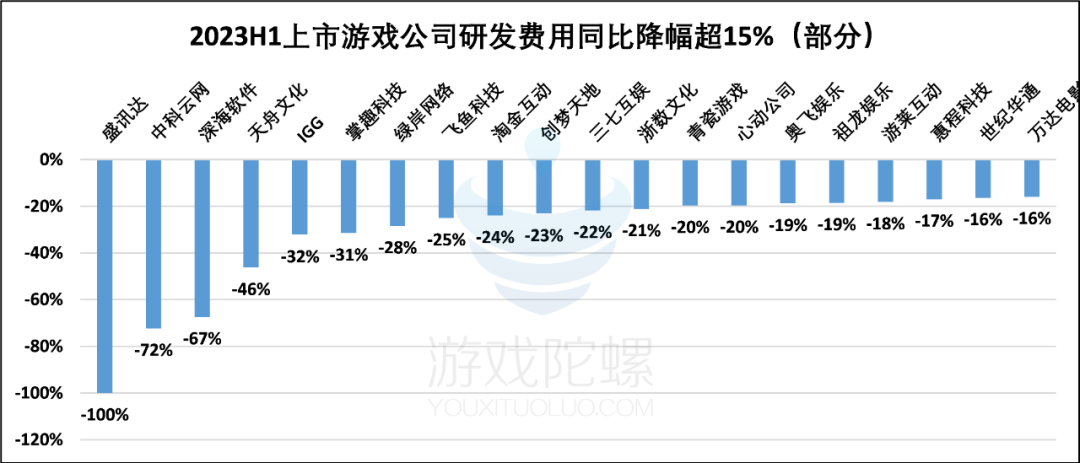

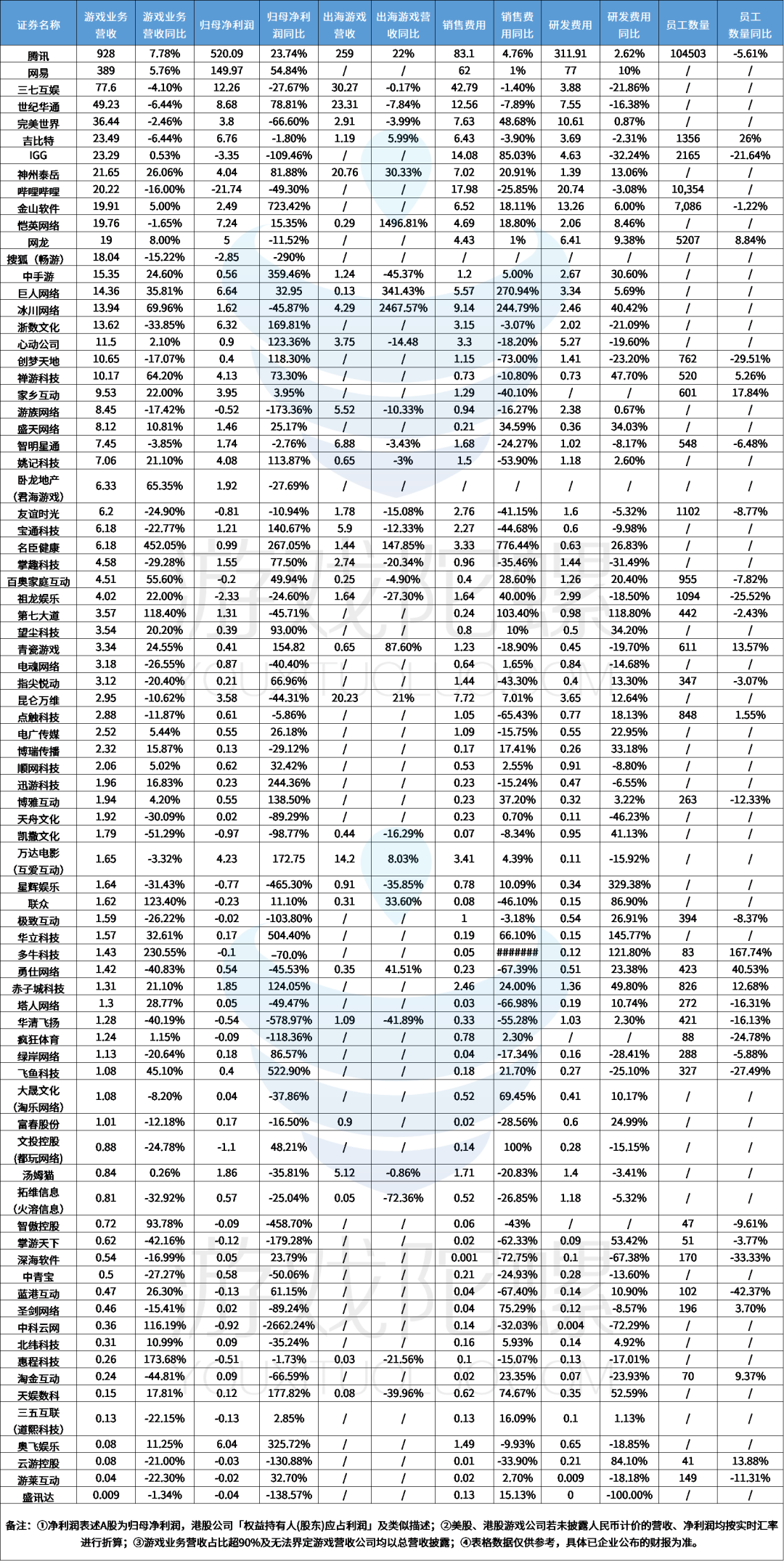

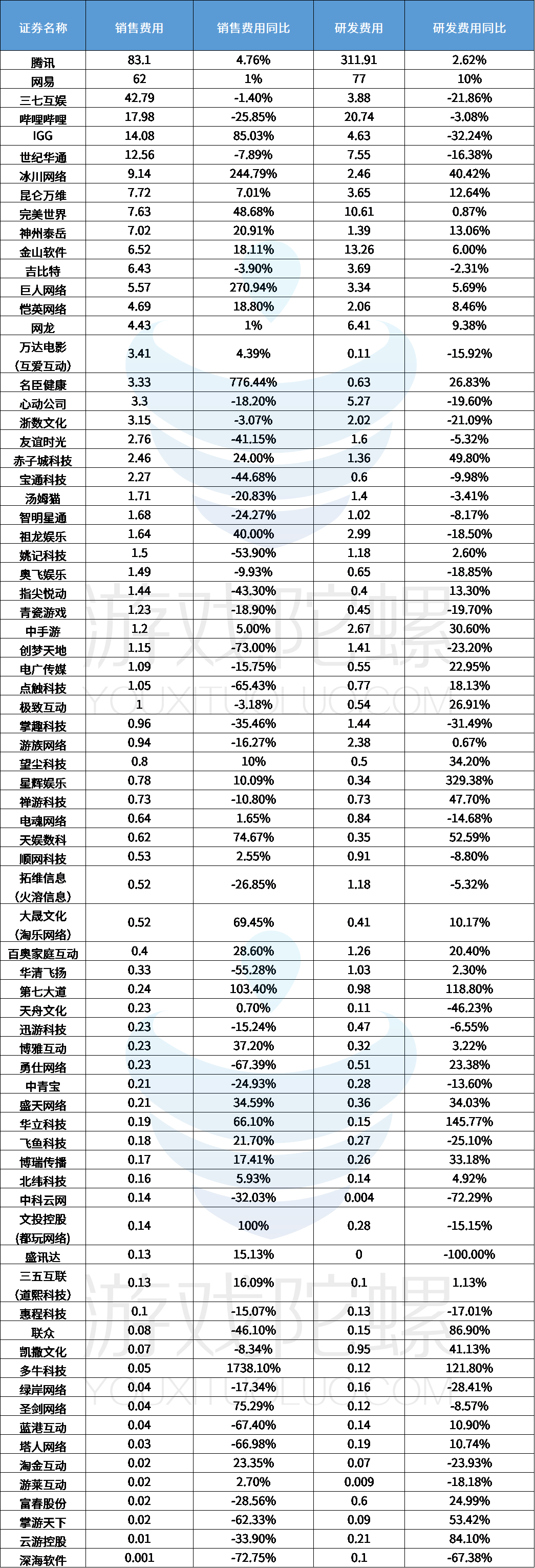

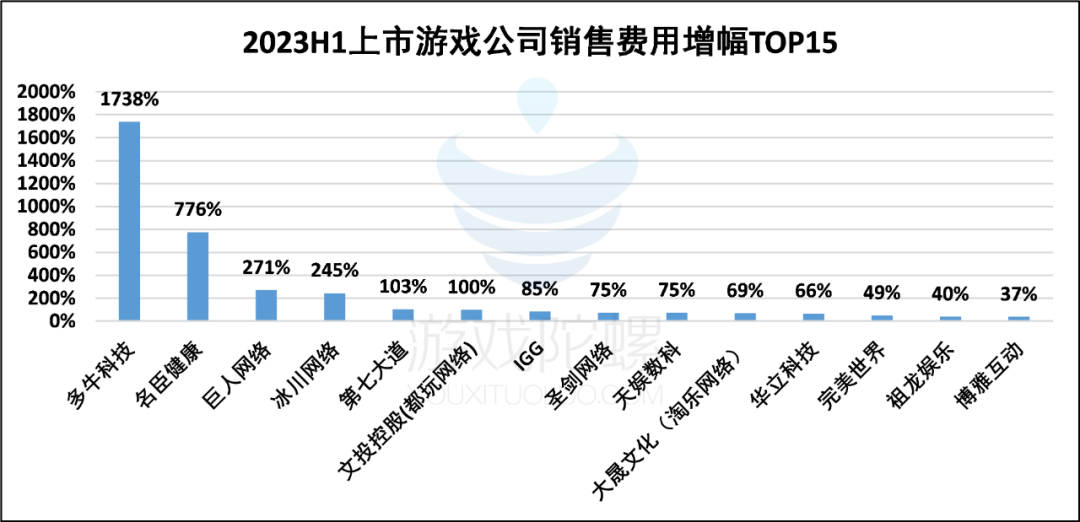

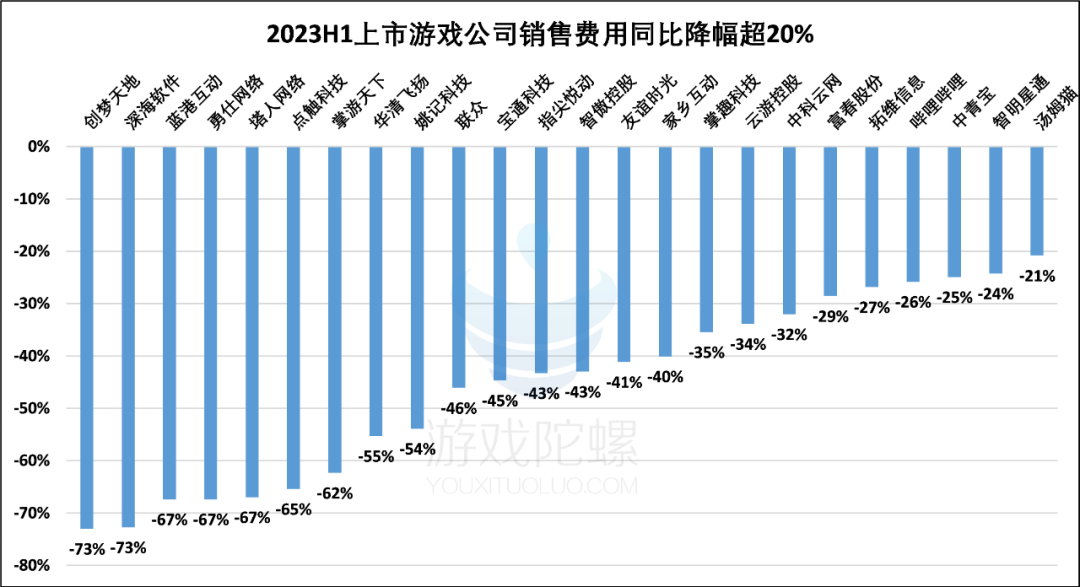

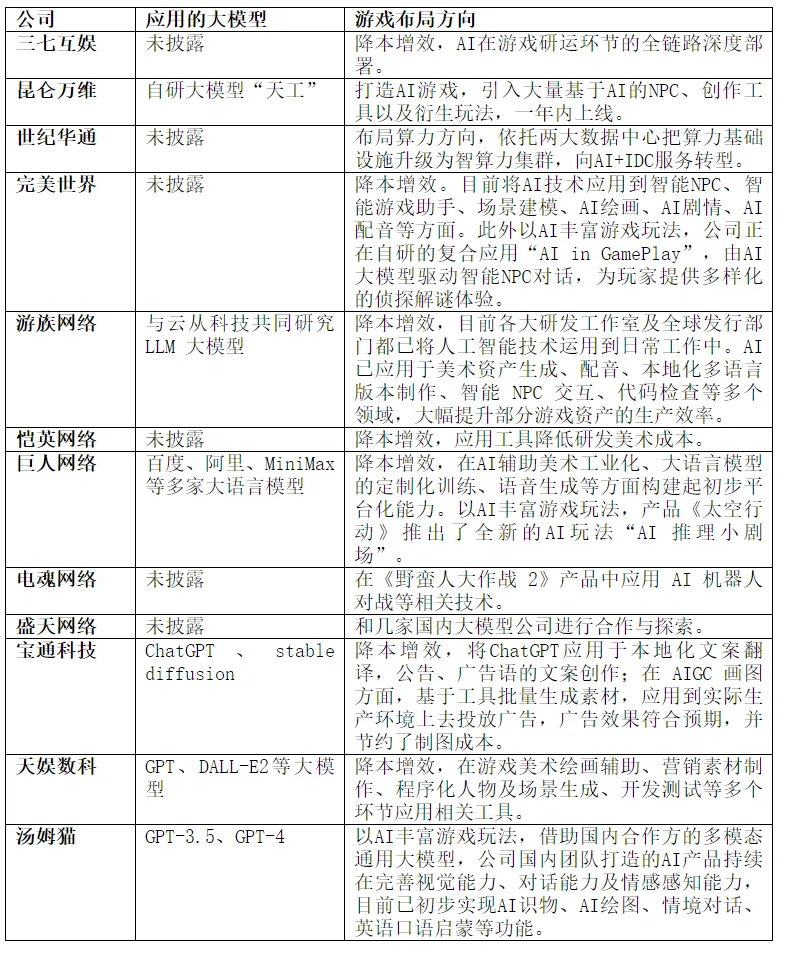

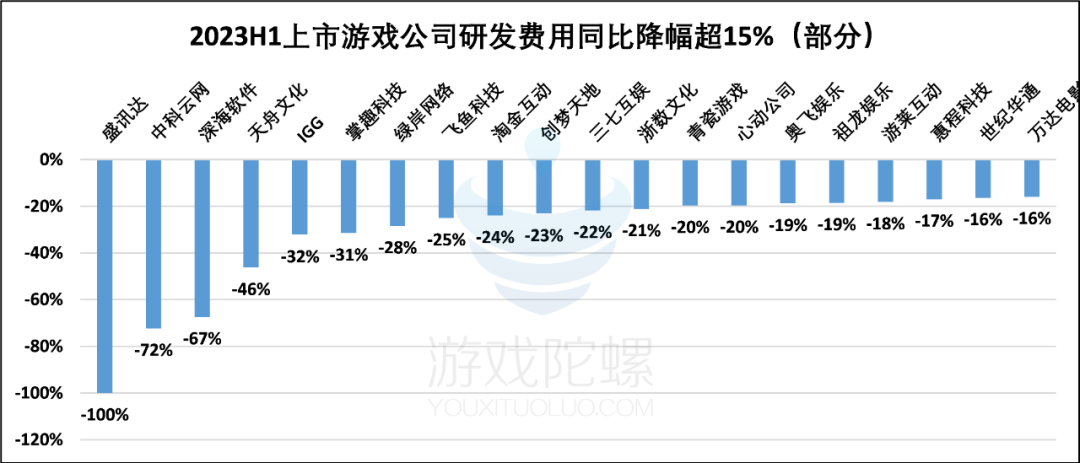

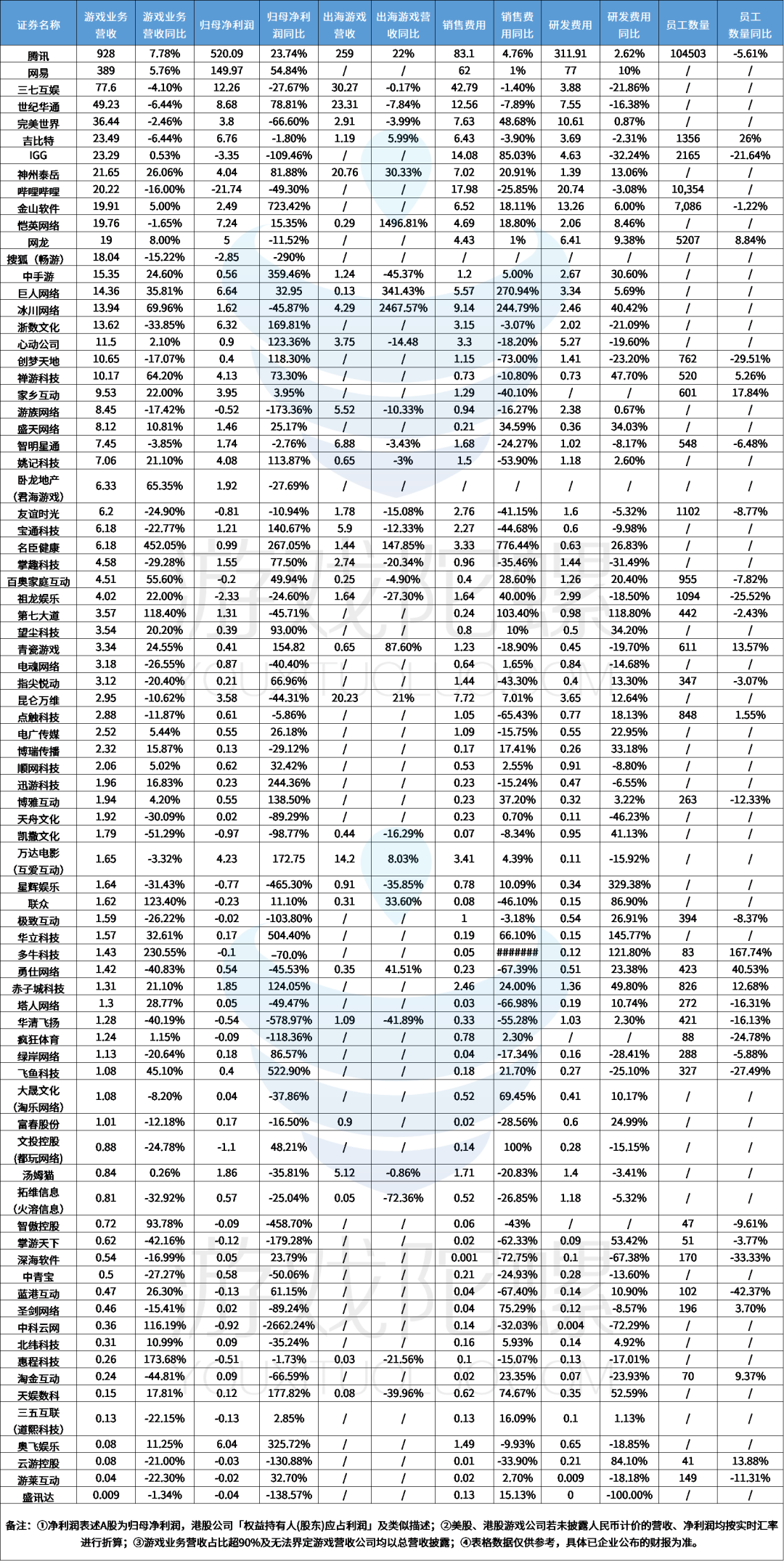

80家上市游戏公司过半净利同比下滑,24家亏损。净利下滑原因多是缺少新品或长线运营的产品收入减少,企业处于投入大于支出的新品研发或销售阶段。在此情况下,部分游戏公司如中科云网、盛讯达选择剥离游戏业务;部分游戏厂商则实施“开源节流”。一方面花费更多的时间与精力研发新品,拓展海外市场及新兴业务;另一方面,减少非战略性业务的投入,封存部分在研游戏项目,控制成本、提升获客效率与精细化运营。那么,过去半年,游戏厂商的出海情况如何?谁在“卷”成本?谁在布局小游戏?谁在裁员或扩招?继上期财报剖析后,我们又统计了80家游戏厂商在出海、销售、研发、招募等方面的数据,一同来看看这些游戏厂商在经营中都触发哪些BUFF?出海已“卷”成“困难模式”,超六成厂商海外营收负增长据伽马数据发布的《2023年1-6月中国游戏产业报告》显示,上半年中国自研游戏海外市场销售收入约82.06亿美元,同比下降8.72%。而以各大游戏公司海外业绩情况来看,基本上与大盘表现一致。在陀螺君统计的80家游戏厂商财报中,有32家透露了海外营收,总计417.4亿元。需要注意的是,由于不少上市公司营收由多个不同的业务组成,所以除腾讯外,其余公司统计的为综合收入的海外收入,相比实际游戏业务的出海收入有一定的差异,不过大致能反应其海外市场的表现。在这其中,仅12家游戏厂商实现海外游戏营收同比增长,超6成厂商海外游戏营收呈负增长态势。这些海外营收增长的公司中有不少是因为此前未探索海外市场,营收基数小,故而增长幅度较大。更多的游戏厂商面临着海外增长压力。心动、友谊时光、祖龙娱乐、中手游等大厂也没能例外。具体来看,腾讯上半年海外营收为259亿元,同比增长22%。《VALORANT》《胜利女神:妮姬》《PUBG MOBILE》等游戏为腾讯攻克海外市场的“主力军”,并且仍在持续攻城略地。网易虽未公布海外营收具体数据,但从市场表现来看或低于国内增长。原因在于上半年网易并没有在海外上线太多新品,侧重点多放在国内。不过,据网易丁磊在业绩会透露的消息,网易在海外的探索和尝试仍在加强。上半年网易在海外自建5个工作室,投资2家游戏团队,这些团队不是有强背书的游戏人坐镇,就是手握高质量主机游戏。最令人感觉惊奇的是,神州泰岳旗下壳木游戏仅凭《Age of Origins》《War and Order》两款SLG游戏便实现了超30%至20.76亿元的海外营收增长。同样以SLG游戏见长的IGG海外表现也颇为亮眼,《Viking Rise》和《Doomsday》两款SLG游戏为其财报增色不少。只不过,其海外营收划分以亚洲、北美洲等地域划分,并未统计在表。冰川网络方面,上半年海外营收4.29亿元,同比增长2467.57%。虽然增幅很大,但是利润表现却不及预期。目前该公司仍在“疯狂”买量,半年度销售费用达9.14亿元,同比增长244.79%,占总营收的65%。巨额销售资金砸向了《超能世界》《X-HERO》《Hero Clash》等产品,但获得的增长收益有限。冰川网络显然也意识到这点,其在财报中表示,“公司将全面加大移动游戏的研发投入,注重提升游戏品质,扩宽游戏品类,提升用户留存率,降低买量成本。”三七互娱方面,上半年海外营收微降,《Puzzles & Survival》《云上城之歌》《绝世仙王》等产品为其贡献稳定得收益。目前其海外策略多以MMORPG游戏为主线,副线SLG游戏也有大投入,或成其业绩新增点。除了这几家厂商,整体来看,上半年中国游戏公司的出海情况并不太乐观。中手游、祖龙娱乐、友谊时光、心动公司、游族网络等海外营收均有所下滑。大致原因在于一方面是海外游戏市场大盘收缩,中国游戏厂商出海侧重的重度游戏市场占有率下滑;另一方面是国内市场回暖,多数厂商将重心放回国内市场,如网易、心动、中手游等。下半年随着这些厂商新品在海外的发行,营收或见新增。虽说当下,海外市场“卷”得厉害,甚至进入“困难模式”,但是不可否认的是,其仍为厂商的增长点和机会点。下半年游戏厂商的竞逐点聚焦在优势品类的巩固和劣势品类的突破上,他们需要在提升游戏质量、玩法创新、注重游戏本地化,与品类的细分赛道上下更多功夫。市场回暖,销售费用随大盘上涨,有五成厂商加大营销力度上半年,市场回暖,各家游戏厂商相继发布诸多重磅游戏产品,与之相对应的销售费用同比增加。据陀螺君统计,除2家未披露销售费用数据的公司外,78家游戏公司中有一半销售费用增长。一来,公司新品上线,营销投入加大;二来,市场买量竞争大,成本骤增。在这批销售费用上升的公司中,腾讯、网易销售费用微增,神州泰岳、IGG、完美世界、祖龙娱乐等则上升。升幅最大的是多牛科技,其次是名臣健康、巨人网络和冰川网络。多牛科技上半年营销费用同比增长1738%,增长主要是加大了广告投放和分销开支。名臣健康上半年销售费用增长也较高,同比增长776%至3.33亿元,主要系《王者国度》《百龙霸业》《镇魂街:天生为王》的推广。今年下半年其还有《锚点降临》《境·界刀鸣》新游,因此,其销售费用或难下降。巨人网络和冰川网络主要还是新游推广或者买量投入较高。前者上半年销售开支同比增长270%至5.57亿元,后者销售费用同比增长244%至9.14亿元。巨人网络上半年的投入多数集中《原始征途》游戏,这一游戏目前也获得不错成绩。据悉,该游戏首日流水超千万,首月流水破三亿,累计流水超十亿。冰川网络则将大量资金投入到《X-hero》《超能世界》《Hero Clash》游戏的买量。与之相对应,今年上半年还有一半的游戏公司在有意识的“降本”。通过调整项目、减少广告及制作费用、优化买量投放方式等,主动减少销售费用支出。上半年,姚记科技、创梦天地、华清飞扬、勇仕网络、点触科技等销售费用直接“腰斩”。心动公司、青瓷游戏、中青宝、B站等则缩减约20%左右的销售开支。创梦天地上半年营收11.21亿元,销售费用为1.15亿元,同比减少73%,一般及行政费用同比下降51%,研发费用同比下降23%。其在财报中提到,公司正以提升业务质量方式实现降本增效,并获得了不错效果,未来公司将会把降本增效理念贯彻到组织的各个环节。同样的,心动公司、游族网络也都在财报及业绩会中提到公司正在缩减销售开支,聚焦到产品研发以及新兴领域的探索。他们都认为AIGC能够帮助游戏厂商更好的控制开支。游族网络提到,公司已经AI已应用于美术资产生成、配音、本地化多语言版本制作等方。“AIGC在2D美术资源生产中占比为20%~40%,大幅提升游戏资产的生产效率。”销售费用的增减还与新品上线的数量以及产品节点周期有关。部分厂商因仅有少量新品上线,或者经典游戏进入稳定期,销售开支减少,如三七互娱、游族网络、汤姆猫、中青宝等。在陀螺君看来,今年上市游戏公司销售费用增减为五五开,但力度与去年同期相比,要强一些。去年同期销售费用降幅在40%以上的就有13家,今年有15家。仅少数企业减少研发投入,小游戏与AI成游戏厂商的“新宠”对于大部分游戏公司而言,其基本收入模型可以简化为“营收-(营销+研发)”,因此研发投入的多少也与公司营收息息相关。过去半年,游戏企业减少研发投入的仍是少数。在此次的财报统计中,除5家未透露数据外,75家上市游戏公司,有19家研发投入超过2亿元,33家研发投入同比下降,占比44%。其中,腾讯与网易的研发投入仍在加码。前者研发投入312亿元,同比增长2.6%,后者77亿元,同比增长10%。哔哩哔哩以20.74亿元次之。除此之外,研发投入在10亿元以上的有金山软件与完美世界,2亿元以上的还有14家包括世纪华通、网龙、心动公司、IGG、三七互娱、吉比特等老牌游戏厂商。与前几年的“激进”打法不同,今年各大游戏企业在研发投入上更加的谨慎,部分游戏公司甚至封存游戏项目,以确保当前在研项目的投入。而有些已经开始调整方向,比如小游戏、AI游戏、游戏直播卖货。早前,吉比特董事长卢竑岩在股东大会上表示,“根据以往的趋势,小游戏的市场规模可能会超越App的市场规模。” 无独有偶,富春股份在半年报中提到,目前公司正在积极开拓 MMO、卡牌以及小游戏等产品,持续保障后续的流水贡献。掌趣科技也在投资者活动记录表中表示,小游戏是公司重要的战略布局之一,目前以自研为主。而AI游戏领域,三七互娱、昆仑万维、世纪华通、完美世界、游族网络均有布局。三七互娱透露公司已开展了包括 AI 平衡性测试、美术素材翻译、AI 模仿学习、游戏问答精灵在内的一系列技术研究与应用。旗下卡牌手游《斗罗大陆:魂师对决》有效应用了 AI 数值平衡测试功能,改善了玩家的游戏体验,提升游戏生命周期。昆仑万维方面,不仅有自研大模型“天工”,而且据财报透露,昆仑万维开发的AI游戏正在高强度研发测试阶段,游戏是一个以玩家自发创作内容为主的产品,将在一年内上线。与上述游戏公司相比,盛讯达、中科云网、深海游戏、天舟文化等的研发投入同比下滑颇为明显。盛讯达、中科云网因剥离游戏业务,减少研发投入。IGG、三七互娱、创梦天地、心动公司、世纪华通、电魂网络、中青宝等也未选择持续加码。一方面是上年同期其研发投入基数较高;另一方面是这些公司目前的产品进度较为稳定。三七互娱、友谊时光、吉比特等均有经典产品稳定营收基本盘,且储备新品颇丰,短期内未进行大量资金投入。据三七互娱投资者关系活动记录表透露的信息,目前该公司储备有包括《扶摇一梦》《龙与爱丽丝》《空之勇者》《失落之门:序章》等多款精品化手游,题材画风涵盖唯美古风、西方魔幻、写实欧洲中世纪、未来科技、东方玄幻等多种类型,储备产品共计超过30款。

在陀螺君看来,游戏始终是以内容为主的产业,因此选择持续加码研发的仍在多数,部分游戏公司减少研发投入或是短期操作。毕竟研发投入的多寡将对其核心竞争力产生影响。裁员再续,34家厂商六成员工人数同比下降,多数减员幅度超10%游戏行业的裁员还在继续。在今年上半年的80家游戏公司财报中,我们只统计到了34家透露员工人数。其中,员工同比下滑的有22家,占比65%,有过半减员幅度在10%左右。从数据上看,腾讯员工最多,减员数量也最高的。截至二季度末,腾讯员工总人数10.45万名,同比减少5.61%,约6212人。其次是哔哩哔哩,该公司在财报中透露,上半年哔哩哔哩员工数较2022年末的11092人减少了738人。在减幅上,34家游戏公司中员工数量同比减幅最高的是蓝港互动,共有102名员工,同比减少42.37%。其次是深海软件共有170名员工,同比减少33.33%。创梦天地、飞鱼科技、祖龙娱乐、疯狂体育、IGG这几家游戏厂商减员幅度均在20%以上。心动公司虽未公布员工总人数,但其在财报中透露,研发人员数目由截至2022年6月30日的1387名减少至截至2023年6月30日的1143名。原因在于游戏分部的项目重组。在这一减员潮中,也有部分公司依然坚持扩招,如多牛科技、勇仕网络、吉比特、家乡互动,他们的员工人数同比增长分别为167.74%、40.53%、26%、17.84%。其中,吉比特研发人员近三年都在持续增加,其在半年报中透露,“2021 年末、2022 年末及本报告期末,公司研发人员数量分别为 530人、692人和776人,占员工总人数比例分别为 56.08%、55.18%和 57.23%。”总的来说,今年游戏厂商裁员的幅度较去年同期(5%)要大一些。不少游戏厂商仍在砍项目,调整业务线以及优化企业内部组织架构,招聘人员数量也较低。这点,也与脉脉高聘发布了《2023游戏行业中高端人才洞察》相对应。该报告指出,今年游戏行业有近3成员工被裁,有3成游戏人薪资出现不同程度的降低。薪资方面,游戏行业人才月薪主要集中在1-3万元,占游戏行业总数量的65%;月薪5万以上的仅有3.34%,1万以下的占比19.68%。虽说行业有回暖的迹象,但从各家业绩看来,实际情况可能不会那么乐观。今年下半年市场仍有太多新品等待上市,而国内游戏市场盘子有限,想要脱颖而出难度与日俱增。这点,在上半年大作井喷的二次元游戏市场已经有所体现,那些制作精美但玩法创新、差异化不突出的游戏大多反响平平。因此,对于游戏厂商来说,在依靠上线游戏新品修复公司业绩的同时,也要在成本控制上费心思。说明:该篇文章内容版权归原作者所有,本网站仅做内容分享展示,如有侵权可联络本网站删除。